在過去的幾個月內,美國30年期國債收益率繼續走高,房屋貸款利息爆漲對於買家究竟有什麼影響?

跟利息漲幅不相干的是,現在南加州,佛州,紐約乃至賓州的房市依然是賣方市場,庫存不夠,買家眾多,求大於供,一房難求,利息的增長可能會導致一小部分收入緊張買家調整預算,暫緩腳步保持觀望的態度,反而給了其他買家的一個可乘之機。

那麼現在是否還是買房的好時機?

以兩種情況來假設。

假設利息以後只會往上漲,不會再降,那現在就是利息的最低點,以後只會更高不會更低。

假設利息會再往下降。在此刻高利息時買到房的屋主,可以在利息下降時做一個Refinance重新貸款降利息降低,還是不虧。但是好房錯過可能就再難遇到了,或者房價再漲,更難入手。那麼對房屋買家來說,如何在貸款方面節省買房成本?

首先我們要知道,是什麼決定了每個人的貸款利率。

影響貸款利率的因素很多,主要分為收入、信用、資產和房屋類型幾大類。

- 收入與工作:W-2,並在同間公司工作連續2年以上。

- 信用分數:信用分數這一點就不老生常談了,在美國無論貸款還是Lease車輛,好的應用分數是拿到地利率的關鍵,所以大家在美國一定要時刻關注自己的信用分數的情況!

市面上的免費信用分數查詢網站,或者各大信用卡和銀行提供的免費FICO分數,都不是房貸公司真正使用的版本,所以不要看到自己FICO分數是750就放鬆警惕,因為實際貸款中採用的分數可能會低不少。

- 其他資產:如現金存款、其他房產等。

- 負債:如其它貸款或信用卡債等。

- 貸款年數:年數越低利率越好。

- 固定或浮動利率:通常浮動利率好過固定利率,固定利率貸款的風險在銀行。

- 自住、投資或商用房:自住利率好過投資或商用房。

- 新買房或重新貸款(Refinance):新買房利率好過重新貸款。

- 房屋類型:通常獨立房的利率會比Town house與Condo較低。

- 頭期款(首付)比例:頭期款高會獲得更好的利率。

- 有無買點數費用:買點數也能降低利率。房貸點數是用來降低貸款利率的手續費用,可以算作是貸款方提前向你收取的利息。一個貸款點數的價格通常為貸款金額的1%,且一個點數大約能降低0.25%的利率。

舉個例子,如果你需要的貸款金額是$60萬,購買一個點數的價格就會是$6,000元。如果當天的房貸利率為5%,點數能把它降低至4.75%。

美國貸款購房如何獲得最低的貸款利率?

當您考慮申請房屋貸款時,最常見的兩個管道莫過於直接通過銀行(包括去銀行網點)和委託貸款經紀(mortgage broker)。

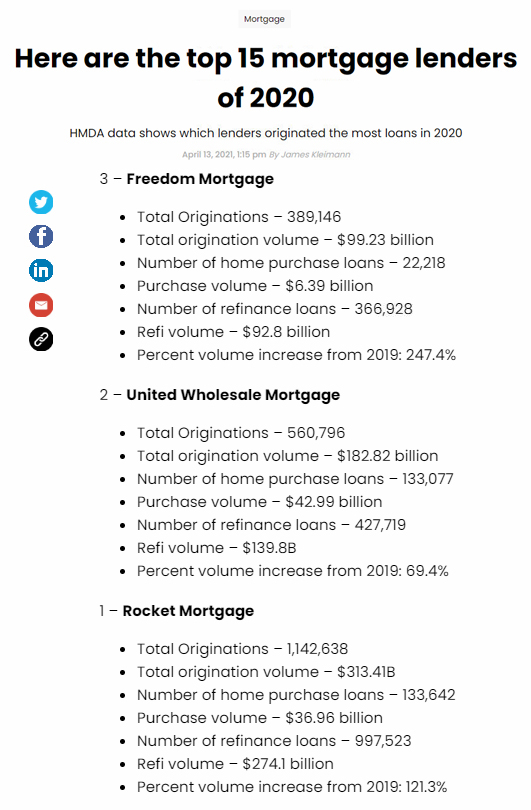

銀行和貸款經紀是兩種不同的貸款管道,銀行代表了零售(retail lending),貸款經紀代表批發(wholesale lending)。這個本質上的區別決定了零售銀行比大多數批發管道的貸款銀行的知名度更大,但這並不代表零售銀行做的更好,以2020年的貸款報告顯示,2020年的所有銀行房屋貸款額度的排名裡,前三名都是wholesale lending批發銀行,前十名裡有6位是wholesale lending批發銀行。

但不管走哪個管道,房屋貸款最後都是有兩房房利美(Fannie Mae)和房地美(Freddie Mac)來買單的,房屋貸款的消費者都是受到美國法律的嚴密保護。在大方向上,每個銀行都遵守兩房制定的規則guideline。但是在一些小細節和具體操作上,每個銀行會有自己的overlay和特殊政策,導致了每個銀行會有一些不同的要求,例如很多銀行不接受F1/OPT或者工卡的貸款,一定要有綠卡身份,而有些貸款經紀能聯繫到接受F1/OPT或者工卡的貸款的銀行。

美國大約有50%的房屋貸款申請是通過貸款經紀這個管道,並且這個數量一直呈現上漲趨勢。

小心低利率藏高陷阱

但是根據我們實地走訪轉辦美國房貸的代理仲介發現,許多不專業的貸款經紀打著低利率的名號吸引海外投資人跳坑。聲稱只要能支付部分定金(down payment),並且有良好的信譽就能享有5%的低利率。

當然,房屋抵押重貸,商業貸款,個人貸款也是一樣,低利率是所有投資人都夢寐以求的。

乍聽之下是無限美好,那麼陷阱在哪裡?

首先,必須先瞭解什麼是房貸預審(Mortgage Pre-Approve)?房貸預審顧名思義也就是銀行在正式貸款給你之前,必須先審核申請人的資格,提前做好評估之後讓你知道你的貸款額度有多少。

而那些超低利率的方案通常是黑心貸款經紀未經過銀行預審通過的。這存在著一個很大的風險!!!

最糟的情況是,申請人在支付了定金之後,回頭跟銀行正式申請貸款時往往會因遭銀行拒絕而喪失了大筆買房定金。

這種做法在程式上可以說是一種本末倒置的做法。怎麼說呢?

買家在銀行還沒預審通過前,就先行支付定金給賣家,等到正式申請房貸時才發現銀行審核不通過,而為了省下利息的買房投資人就這麼成了冤大頭而失去定金。這是一種貪快、求心安的途徑,卻沒有保障的,充滿風險的財務計畫。

一個合格的貸款經紀是怎樣的?

- 好的貸款經紀總是把客戶利益放在首位,所以當為顧客選擇合適的貸款機構時,會按照客人的綜合情況考慮去選擇。

貸款經紀人的立場是以順利放款為宗旨,主要工作就是為申請者選擇最適合的貸款方案幫助申請者達到預期的貸款目的,例如準時順利的完成買房交易(close the deal)或者重貸降低利息。

- 好的貸款經紀會提供完善的信貸售後服務,以確保申請者的貸款需求和財務狀況得到即時的更新回顧。

申請房屋貸款並不是僅僅把數字和計算結果呈現給貸款機構。有關於貸款結構, 法律結構,償還貸款風險評估 等一系列的因素都應該考慮在內。一個好的貸款經紀通常有能力把申請者的貸款申請進行專業的包裝,這樣也可以增加貸款批准的成功率或者儘量減少貸款條件。

- 優秀的貸款經紀人可以為申請者節約很多時間,為申請者第一時間提供最優惠的貸款資訊和貸款方案。

一些人平時工作和生活繁忙,沒有時間去銀行網點走程式提交材料,貸款經紀人工作時間靈活,願意配合客人的工作時間。

- 貸款經紀人有足夠的資源資訊,説明申請者分析貸款能力,為申請者從眾多的貸款機構中,選擇最適合他個人情況的貸款產品。

有的時候,需要做不查收入的貸款項目, 這些貸款專案的銀行不會付傭金給貸款經紀,所以需要自己支付申請成功的費用。在這種情況下,貸款經紀人會在申請貸款初期清楚的告知客戶。

而銀行從業人員首要工作是完成受雇銀行的銷售任務,而不是維護申請者的利益。

你能拿到最好的利率嗎?為什麼其他人的貸款利息會好?

有的人可能覺得自己的親戚,朋友拿到比自己更好的報價。但是,光從表面上進行比較是沒有意義的,影響貸款的利息的因素有很多,申請貸款的時間段,點數,地區,首付比例,房屋類型,貸款金額,信用分數都會直接影響到貸款的利息,利息是由無數因素影響後的綜合結果。

(文章來源:美房吧,meifang8kefu)